比特币在5月26日短暂越过4万美元大关后,再次面临上涨阻碍。当前,比特币的价格在36,000美元左右徘徊,与4月14日的历史高点64,889美元相比,下降了44%。其中,影响整个加密货币市场宏观经济状况的一个关键点就是机构需求。

机构需求的关键投资工具之一是Grayscale Bitcoin Trust(GBTC),即灰度比特币信托。该信托基金允许投资者通过受监管的传统投资工具接触比特币,而不必直接购买、储存和保管代币。

GBTC在可进行股票交易的场外市场OTCQX上公开交易。目前,GBTC的交易价格在30美元左右,比2月19日的历史最高价58.22美元下降了近46%。

每一股代表0.00094716个BTC,并追踪其市场价格,不包括适用的费用和开支。GBTC的最低持有期为6个月,最低投资要求则为5万美元,因此,它并不太适合零售投资者。

灰度比特币信托溢价已有三月呈负值

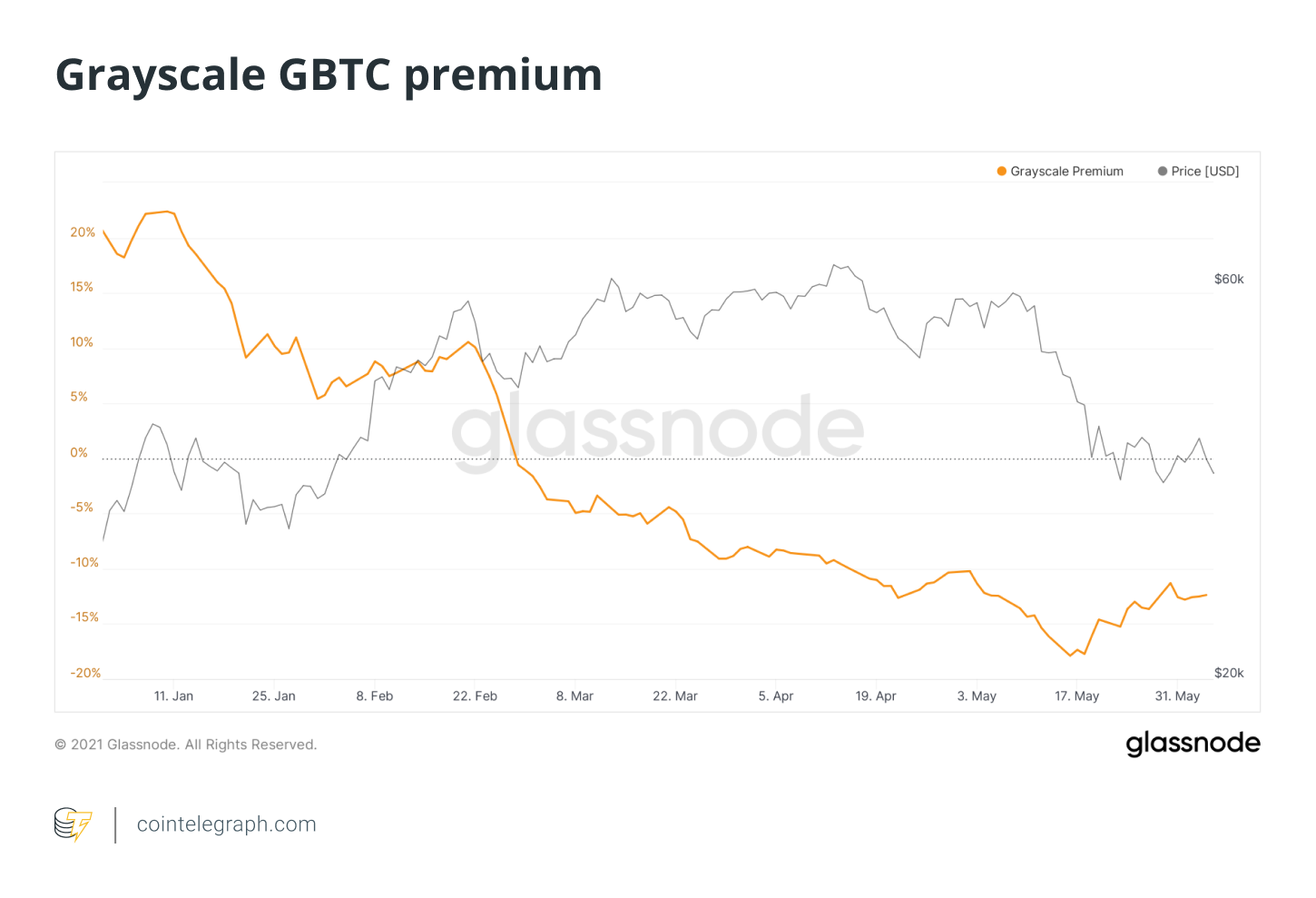

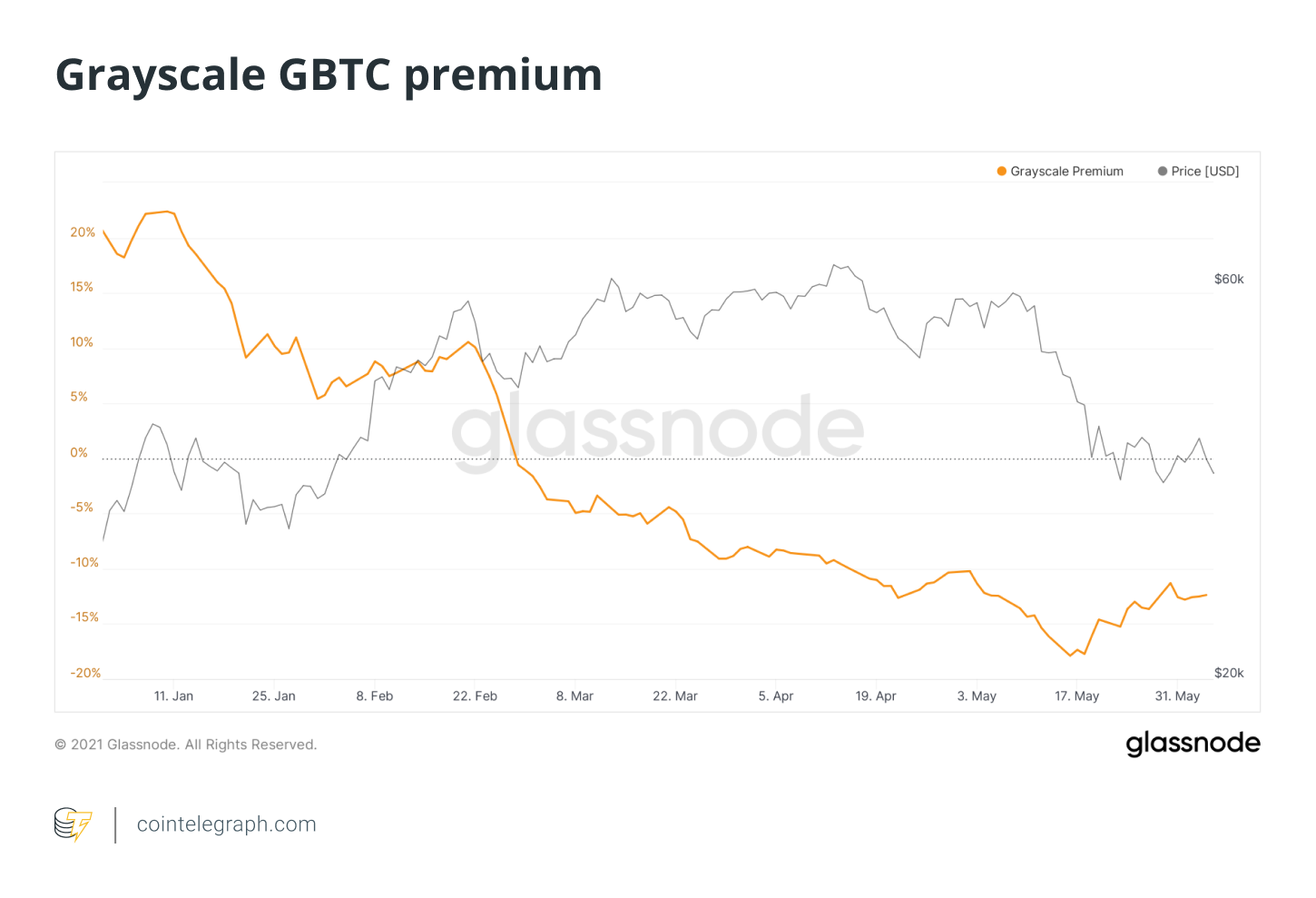

由于支持灰度的机构需求的影响,以及作为一种受监管的获得比特币敞口的方式的事实,其产品通常以资产净值(NAV)的溢价交易,或所持资产的当前价值。GBTC溢价是指灰度信托持有的比特币资产价值与这些持有资产的市场价值之间的差异。

在今年2月23日之前,这一差异始终是正数,且在四年前,即2017年6月6日创下了122.27%的历史最高溢价。但自今年2月底以来,溢价转变成了折价,并在5月16日达到了历史最低点-17.89%。

由于这种差异是由市场上的供求因素驱动的,因此,GBTC溢价上升表明比特币流入信托基金的数量增加,而溢价下降并过渡到折价则表明比特币流入量的下降,从而导致GBTC以比特币现货价格的折价交易。

Cointelegraph与去中心化交易所1inch Network的首席业务发展官Nikita Ovchinnik讨论了GBTC溢价趋势变化的影响。Ovchinnik表示:"看起来GBTC溢价是中期市场情绪的一个非常好的指标。溢价在4月底为负值,虽然数字资产经历了局部的繁荣,但缺乏机构兴趣预示着5月市值的缩水"。

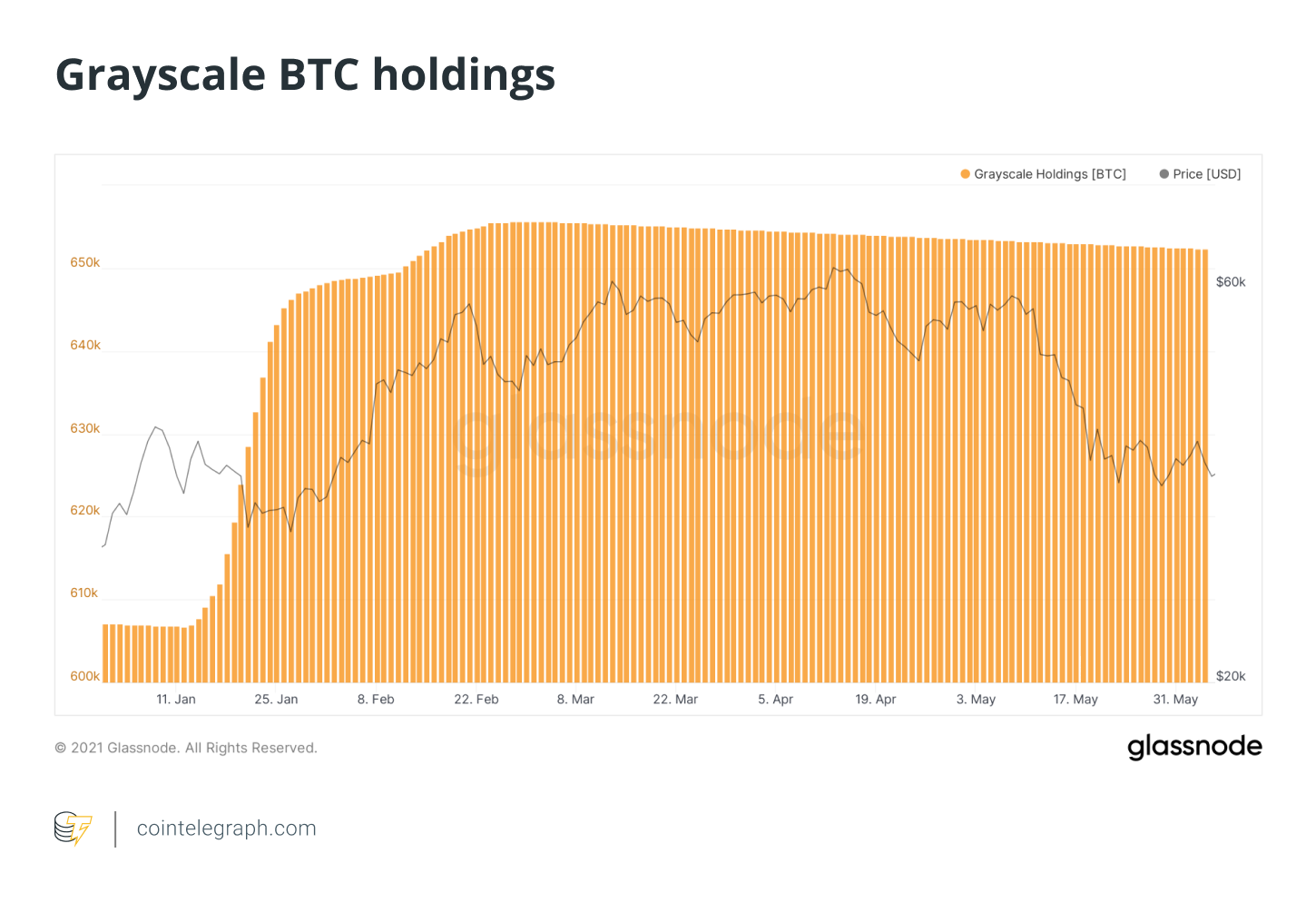

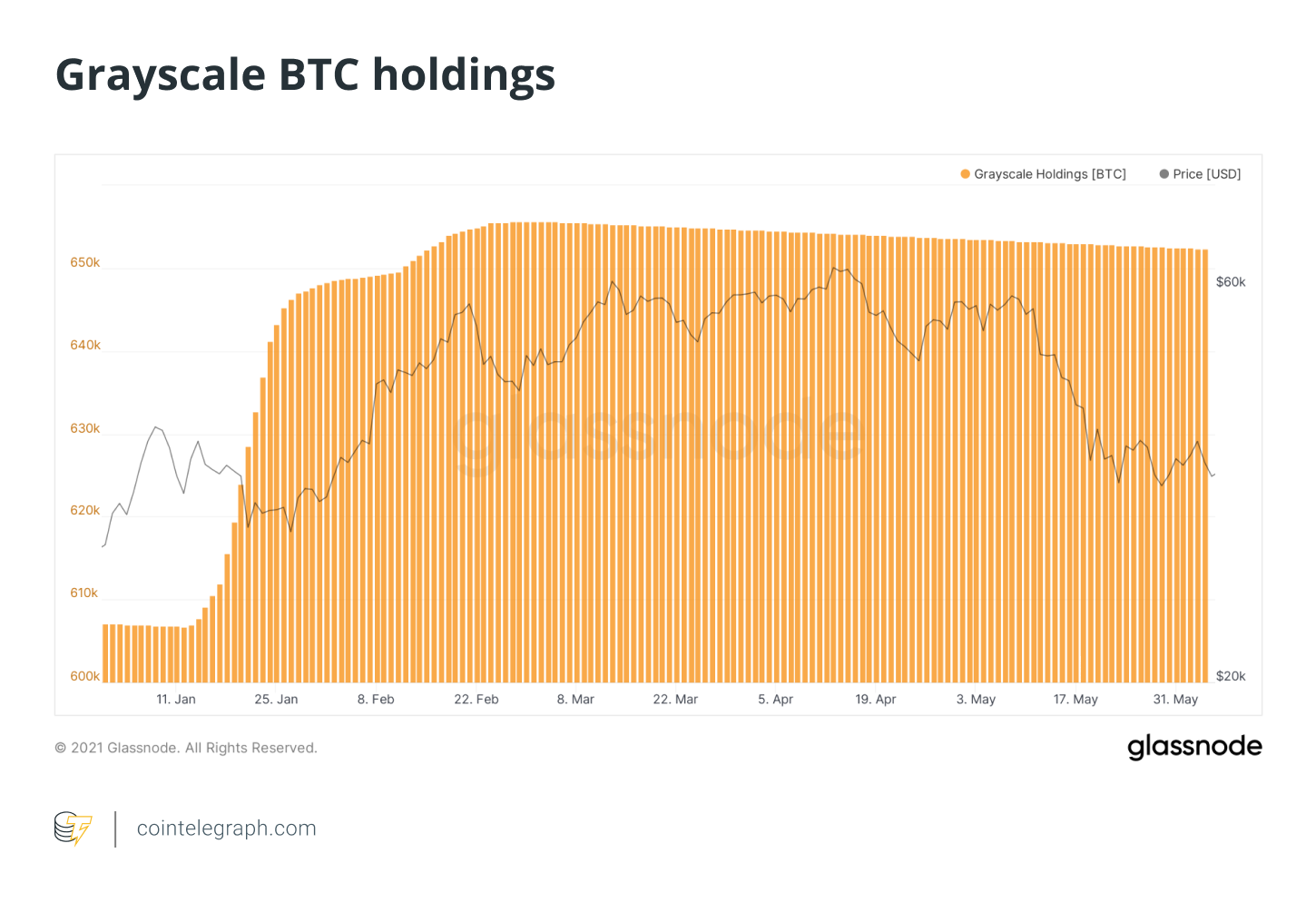

这一趋势与灰度信托所持有的比特币数量一致,因为自1月13日以来,它一直在逐步增加,并在3月2日达到历史最高点655,702.89枚比特币。此后,其比特币储备开始出现有史以来的第一次下降,截至6月4日,其持有652,410.55枚比特币,目前资产的管理规模为242.7亿美元。

溢价允许投资者通过套利赚取收益。其中一种方式是借入比特币,并用它来交换GBTC的股票。一旦六个月的锁定期结束,投资者便可以在二级市场上以现行的溢价出售股票。

他们利用套利获得的资金,来购买并归还所借的BTC。通过这一过程,投资者将把溢价产生的价格差收入囊中,从而成功套利。Ovchinnik进一步表示:

"GBTC是机构资金投资比特币最安全方便的方式之一。看起来,他们的需求是2021年市场早期的驱动力之一,但(如今)放缓了,我们不再听到新的实体声称他们决定多样化并试图持有区块链资产。"

在传统的金融市场上,GBTC的溢价/折价可以与封闭式共同基金的定价相比较。理想情况下,由于信托公司的比特币数量是公开披露的,信托公司的价值应该也正好达到市场价值。但由于上述的溢价/折价因素,价值往往会不一样。

卡内基梅隆大学泰珀商学院金融学副教授Bryan Routledge告诉Cointelegraph,"溢价反映了其作为比特币'受监管'替代物的地位,"因此,"投资者将为通过信托的访问支付溢价。" Routledge还补充说,GBTC的溢价不应该被认为是一种额外的成本。

“如果你买入和卖出,溢价是一样的,影响也是最小的。最近,有更多容易和舒适的方式来访问比特币,所以灰度的溢价已经下降。相对于比特币净值来说,现在它是折价的。”

尽管GBTC相对于资产净值来说是折价交易,但在最近的趋势中也有一些积极的迹象。在5月21日和5月24日之间,GBTC的折价从-21.23%大幅反弹回-3.86%,然后又在6月3日下降到-12%左右。这表明机构的兴趣在这几天之间有所上升。

GBTC溢价/折价的移动方向可以作为该资产的市场情绪指标,特别是机构投资者。

比特币ETF是GBTC的竞争者

除了GBTC,机构和零售投资者通过受监管的渠道获得比特币价格波动的另一条途径是比特币交易所交易基金(ETF)。

Purpose Investments在今年2月18日推出了北美首个比特币ETF,其管理的资产(AUM)在一周内就上升到了5亿美元以上,随后在同一个月内突破了10亿美元。截至6月4日,该ETF的AUM目前为7.146亿美元,即19407.63个比特币,股票代码为BTCC。

除了Purpose的BTC ETF之外,Evolve ETFs则在2月19日推出了自己的比特币ETF,股票代码为EBIT。虽然它失去了Purpose的ETF所获得的先发优势,但它目前管理的资产为7852万美元,略高于BTCC目前AUM的12%。总的来说,在多伦多证券交易所上有好几个值得注意的ETF。

关于这些ETF,值得注意的是,它们推出的时间与GBTC溢价转为折价的时间正好吻合。Routledge提到了这种情况出现的原因,他说,"ETF是一种更便宜(交易成本、费用)的获得比特币的方式。所以,灰度的溢价已经下降。而这也反映了良好的老式竞争。"

GBTC信托的管理费为2%,而Purpose BTC ETF的管理费为1%,Evolve ETF的费用则更低,仅为0.75%。由于现有加拿大ETF的成功,ETF市场的诱惑力很大,甚至灰度公司也确认将把其产品转为ETF。

但在此之前,他们需要得到美国证券交易委员会的批准。目前,有几家公司已经提出了相关申请,包括富达和天桥。Ovchinnik表示,这些新产品的存在“在长期范围内非常重要,尽管可能不会立即看到变化。”

如果美国证监会批准其收到的几个加密货币ETF申请中的任何一个,那么比特币ETF市场份额的竞争将开始升温。在这之前,GBTC仍然是机构兴趣的首要指标之一,但ETF将紧随其后,争夺同样的市场参与者。

此外,由于GBTC在今年9月之前仍然不接受新的投资资金,所以目前的GBTC折价预计也不会发生剧烈变化,但5月21日至5月24日期间注意到的一连串积极趋势可能会给市场上感到缺乏机构需求的情况带来好消息。

机构需求的关键投资工具之一是Grayscale Bitcoin Trust(GBTC),即灰度比特币信托。该信托基金允许投资者通过受监管的传统投资工具接触比特币,而不必直接购买、储存和保管代币。

GBTC在可进行股票交易的场外市场OTCQX上公开交易。目前,GBTC的交易价格在30美元左右,比2月19日的历史最高价58.22美元下降了近46%。

每一股代表0.00094716个BTC,并追踪其市场价格,不包括适用的费用和开支。GBTC的最低持有期为6个月,最低投资要求则为5万美元,因此,它并不太适合零售投资者。

灰度比特币信托溢价已有三月呈负值

由于支持灰度的机构需求的影响,以及作为一种受监管的获得比特币敞口的方式的事实,其产品通常以资产净值(NAV)的溢价交易,或所持资产的当前价值。GBTC溢价是指灰度信托持有的比特币资产价值与这些持有资产的市场价值之间的差异。

在今年2月23日之前,这一差异始终是正数,且在四年前,即2017年6月6日创下了122.27%的历史最高溢价。但自今年2月底以来,溢价转变成了折价,并在5月16日达到了历史最低点-17.89%。

由于这种差异是由市场上的供求因素驱动的,因此,GBTC溢价上升表明比特币流入信托基金的数量增加,而溢价下降并过渡到折价则表明比特币流入量的下降,从而导致GBTC以比特币现货价格的折价交易。

Cointelegraph与去中心化交易所1inch Network的首席业务发展官Nikita Ovchinnik讨论了GBTC溢价趋势变化的影响。Ovchinnik表示:"看起来GBTC溢价是中期市场情绪的一个非常好的指标。溢价在4月底为负值,虽然数字资产经历了局部的繁荣,但缺乏机构兴趣预示着5月市值的缩水"。

这一趋势与灰度信托所持有的比特币数量一致,因为自1月13日以来,它一直在逐步增加,并在3月2日达到历史最高点655,702.89枚比特币。此后,其比特币储备开始出现有史以来的第一次下降,截至6月4日,其持有652,410.55枚比特币,目前资产的管理规模为242.7亿美元。

溢价允许投资者通过套利赚取收益。其中一种方式是借入比特币,并用它来交换GBTC的股票。一旦六个月的锁定期结束,投资者便可以在二级市场上以现行的溢价出售股票。

他们利用套利获得的资金,来购买并归还所借的BTC。通过这一过程,投资者将把溢价产生的价格差收入囊中,从而成功套利。Ovchinnik进一步表示:

"GBTC是机构资金投资比特币最安全方便的方式之一。看起来,他们的需求是2021年市场早期的驱动力之一,但(如今)放缓了,我们不再听到新的实体声称他们决定多样化并试图持有区块链资产。"

在传统的金融市场上,GBTC的溢价/折价可以与封闭式共同基金的定价相比较。理想情况下,由于信托公司的比特币数量是公开披露的,信托公司的价值应该也正好达到市场价值。但由于上述的溢价/折价因素,价值往往会不一样。

卡内基梅隆大学泰珀商学院金融学副教授Bryan Routledge告诉Cointelegraph,"溢价反映了其作为比特币'受监管'替代物的地位,"因此,"投资者将为通过信托的访问支付溢价。" Routledge还补充说,GBTC的溢价不应该被认为是一种额外的成本。

“如果你买入和卖出,溢价是一样的,影响也是最小的。最近,有更多容易和舒适的方式来访问比特币,所以灰度的溢价已经下降。相对于比特币净值来说,现在它是折价的。”

尽管GBTC相对于资产净值来说是折价交易,但在最近的趋势中也有一些积极的迹象。在5月21日和5月24日之间,GBTC的折价从-21.23%大幅反弹回-3.86%,然后又在6月3日下降到-12%左右。这表明机构的兴趣在这几天之间有所上升。

GBTC溢价/折价的移动方向可以作为该资产的市场情绪指标,特别是机构投资者。

比特币ETF是GBTC的竞争者

除了GBTC,机构和零售投资者通过受监管的渠道获得比特币价格波动的另一条途径是比特币交易所交易基金(ETF)。

Purpose Investments在今年2月18日推出了北美首个比特币ETF,其管理的资产(AUM)在一周内就上升到了5亿美元以上,随后在同一个月内突破了10亿美元。截至6月4日,该ETF的AUM目前为7.146亿美元,即19407.63个比特币,股票代码为BTCC。

除了Purpose的BTC ETF之外,Evolve ETFs则在2月19日推出了自己的比特币ETF,股票代码为EBIT。虽然它失去了Purpose的ETF所获得的先发优势,但它目前管理的资产为7852万美元,略高于BTCC目前AUM的12%。总的来说,在多伦多证券交易所上有好几个值得注意的ETF。

关于这些ETF,值得注意的是,它们推出的时间与GBTC溢价转为折价的时间正好吻合。Routledge提到了这种情况出现的原因,他说,"ETF是一种更便宜(交易成本、费用)的获得比特币的方式。所以,灰度的溢价已经下降。而这也反映了良好的老式竞争。"

GBTC信托的管理费为2%,而Purpose BTC ETF的管理费为1%,Evolve ETF的费用则更低,仅为0.75%。由于现有加拿大ETF的成功,ETF市场的诱惑力很大,甚至灰度公司也确认将把其产品转为ETF。

但在此之前,他们需要得到美国证券交易委员会的批准。目前,有几家公司已经提出了相关申请,包括富达和天桥。Ovchinnik表示,这些新产品的存在“在长期范围内非常重要,尽管可能不会立即看到变化。”

如果美国证监会批准其收到的几个加密货币ETF申请中的任何一个,那么比特币ETF市场份额的竞争将开始升温。在这之前,GBTC仍然是机构兴趣的首要指标之一,但ETF将紧随其后,争夺同样的市场参与者。

此外,由于GBTC在今年9月之前仍然不接受新的投资资金,所以目前的GBTC折价预计也不会发生剧烈变化,但5月21日至5月24日期间注意到的一连串积极趋势可能会给市场上感到缺乏机构需求的情况带来好消息。

继续阅读与本文标签相同的文章

下一篇 :

币安最近的创新是否让BNB成为一项好的投资?

-

MobiusDAO——开启数字黄金时代的财富新篇章

2025-04-08栏目: 资讯

-

全球金融动荡,HF强势逆袭,成为数字时代的避险新锚点

2025-04-07栏目: 7x24快讯

-

BIKING币王交易所的品牌可持续化战略——合规、生态与用户信任的三维驱动

2025-04-05栏目: 资讯

-

对话BIKING币王CEO:一个技术极客的「合规信仰」与用户哲学

2025-04-04栏目: 资讯

-

BIKING币王的发展之路:从单一合约到生态多元,以用户为本铸就交易新范式

2025-04-03栏目: 资讯

发表评论 点击 登录 微信,亮头像秀观点,已发布 0 条