撰文:Ben Giove,Bankless 撰稿人

过去一年我们被宠坏了。加密货币价格、DeFi 活动和流动性挖矿的激增为渴望获取收益的 DeFi 用户带来了大量的 3 位数、4 位数甚至 5 位数的 APR/APY 收益机会。

但现如今,随着加密市场低迷,收益率格局发生了巨大变化,链上活动已降至 2020 年 DeFi 盛夏之后的最低水平,人们对风险的贪得无厌的胃口消失了。

曾经的大丰收现在就像一场饥荒?

好吧...这有点夸张了。尽管收益已大幅缩水,但仍有大量机会获得高回报。对于稳定币来说,情况依然如此。

让我们在以太坊和 Polygon 上探索一些富有成效的收益耕作机会,在那里你可以存入你的稳定币以获取收益,同时还可以重新配置从这些策略中收获的回报,以获取复利收益。

但首先...有个问题:这些收益来自哪里?

稳定币的收益来自哪里?

虽然稳定币可能有一天会成为一种高效的交易媒介,但目前稳定币的主要价值主张源于它们在 DeFi 中的效用。

有很多 DeFi 协议可以让用户在存入稳定币流动性获得利息/费用收益,同时还提供流动性挖矿回报。与其他波动性加密资产相比,稳定币的收益率通常是最低的,但关键的区别在于,稳定币持有者可以采取一些让他们不面临价格风险的投资策略。

尽管许多「流动性池」农场有着更高的收益率,但进入这些农场的同时,你将面临更大的基础资产损失风险。这可能是你需要面临资产价格下跌的风险,也即当你向某个 AMM (自动化做市商) 提供流动性时面临的无常损失;而如果你通过像 Compound 或 Aave 这样的货币借贷市场使用杠杆来进行收益耕作,这可能尤其成问题,因为这意味着你会面临无法偿还债务的风险。

但基于稳定币的策略不会使你暴露于同样程度的风险,因为稳定币的价值基本上是稳定的。缺乏价格波动意味着无常损失的风险大大降低,因为 AMMs 的流动性提供者 (LPs) 本质上是在“做空波动性”,同时用户也得以参与其他类型的收益机会,而无需直接暴露于一项可能会损失价值的资产。

但也需要注意:持有稳定币也并非没有风险。稳定币总是存在脱钩的可能性,且中心化的稳定币 (比如 USDT) 显然会带来相当大的交易对手风险。一定要像审查农场一样审查你的稳定币!

收益率的驱动因素

在探讨任何收益机会之前,了解收益率是如何计算的及其驱动因素,这是很重要的。

提供激励的 DeFi 流动性池的收益率由四个不同的供需因素决定:

1. 池中的流动性供应

在其他条件相同的情况下,随着池中流动性供应的增加,收益率将会下降,因为流动性池产生的费用和奖励将分散和分配到更大数量的资本中 (反之亦然)。

2. 池的使用需求

随着使用流动性池的需求增加,回报也会增加,因为更多的需求将产生更多的收入 (无论是交易交易费还是借款利息) 用于回报给流动性提供者 (LPs)。

3. 分配给流动性池的代币奖励的供应量

虽然这通常是由发行方 (DeFi 协议) 确定的固定量,并可能由发行方更改,但当分配给流动性池的代币供应量增加时,LPs 的回报将增加,因为 LPs 将赚取更多的代币。

4. 代币奖励的价值 (需求)

随着 LPs 获得的代币奖励的价值增加,回报也会增加,因为这意味着 LPs 的收益是以一种增值的资产计价。

让我们看看在实践中是怎样的。

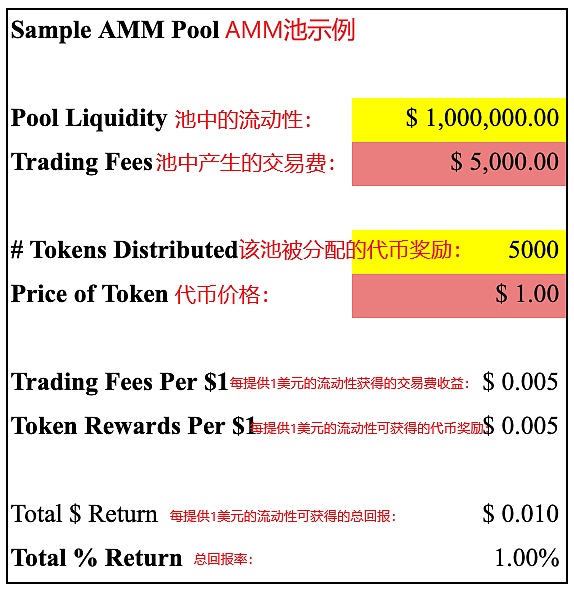

注意:以下这些数字都是为了举例而假设的。这个模型没有考虑到复利费用或奖励。如果你想自己试试,可访问:

https://docs.google.com/spreadsheets/d/1vsCb_dP4DFKLwkaj6oV_W72IlJb01WX8eqZR25A0sss/edit#gid=0

AMM 池示例:

如我们所见,上图的流动性池中有 100 万美元的流动性,该池每日产生的交易费为 10,000 美元,同时该池还会分配 5,000 枚代币奖励 (作为流动性挖矿奖励),每枚代币价值 2 美元,也即共计 10,000 美元的代币奖励。这意味着对于每提供 1 美元的流动性,LP 将赚取 2 美元的收益 (包括交易费奖励和代币奖励),也即 2% 的收益率 (其中并没有考虑复利奖励)。

现在,我们可以看看这些参数的变化会如何影响该流动性池的收益。见下图:

在上图这种 (更改了参数的) 新情况下,虽然该流动性池中的流动性 (100万美元) 保持不变,但该池中产生的交易费下降 50% 至 5,000 美元。此外,尽管代币奖励的分配量没有改变,但代币价格也下降了 50% 至 1 美元。其结果是,这个曾经为 LPs 带来 2% 收益策略现在只带来 1% 的收益。

这个例子说明了为何当前 DeFi 的 LPs 收益率全面下降:由于整个 DeFi 领域活动的减少,DEX 的交易量在过去一个月下降了近 50%,交易费收入也因此下降了;此外,代币价格的下跌意味着来自流动性挖矿的收益也贬值了。

Ok, with that understanding…let’s get into the opportunities! ?

好了,基于以上这些理解...我们来探讨当前的稳定币收益机会!?

以太坊上的最佳稳定币收益

现在我们了解了稳定币收益耕作的权衡之处,以及收益是如何产生的,我们可以深入了解以太坊和 Polygon 上的一些不同的收益机会。虽然在其他地方肯定有一些回报更高的机会,但这些机会试图在风险和复杂性之间取得平衡。

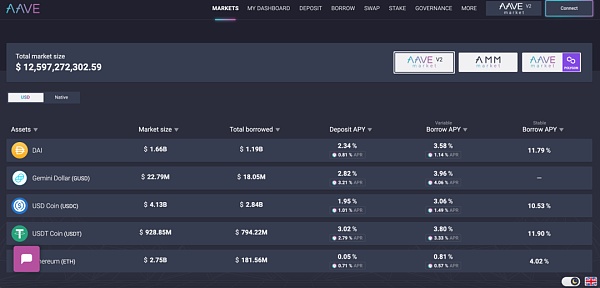

机会#1,Aave:3-7%

我知道:即使在 DeFi,把钱留在 (存入) 其中也是很无聊的。然而,这并不意味着良好的收益应该被浪费,因为 Aave (借贷协议) 正在为其以太坊 L1 市场提供流动性激励。

如果用户在 Aave 上存入和/或借出 USDC、DAI、USDT 和 GUSD,除了借款利息之外,用户还可以获得 stkAAVE 奖励 (即处于质押状态的AAVE代币)。该激励计划将持续到 7 月中旬,根据不同资产,综合收益率在 3-7% 之间,而 GUSD 和 USDT 的收益率最高。

编者注:stkAAVE 表示 Staked AAVE,即处于质押 (锁定) 状态的 AAVE 代币。在 Aave 平台中,每种 Token 构成一个独立的借贷市场,包括稳定币市场 (比如DAI市场、USDC市场、USDT市场和GUSD市场等) 和非稳定币市场 (比如 ETH 市场和 wBTC 市场等)。近期 Aave 宣布了 Aave V2 版本,并引入流动性激励计划,根据已经实施的 Aave AIP-16 提案,每天的流动性激励为 2200 stkAAVE,每天这些市场能够分配到的 stkAAVE 奖励是根据该市场的借款活动来按比例分配的,具体是:稳定币市场 (即 DAI、USDC、USDT 和 GUSD 市场) 的 stkAAVE 奖励将以 50/50 的比例分配给该市场的放贷人 (lenders,也即流动性提供者或者存款人) 和借款人 (borrowers);wBTC 和 ETH 这两个市场的 staAAVE 奖励是放贷人与借款者之间的比率为95/5,官方解释是“为了抑制高风险的借款活动”。需要注意的是,放贷人和借款人获得的代币奖励是默认处于质押 (锁定) 状态的 stkAAVE,而不是处于自由状态的 AAVE。由于用户获得的是处于质押状态的 stkAAVE,因此这些 stkAAVE 还能为用户产生额外的质押收益!根据协议规定,需要等待 10 天的时间才能从 stkAAVE 提款至 AAVE,当然也可以选择继续进行质押。更多详情参见:

https://aave.github.io/aip/AIP-16/

如果在 Aave 上借入 (borrow) 某项资产而产生的代币奖励APR (年化利率) 抵消甚至超过了借款借款需要支付的APR,那么甚至可能出现你在 Aave 上借入该资产是相当于无息借款甚至是获利的,尽管这种情况不总是发生,也不是所有资产类别都会出现这种情况。如果你计划使用你的 ETH、稳定币或者其他抵押品来捕获收益耕作机会,那么这种情况尤其有用 (但一定要监控你的健康系数,以防止你抵押的资产因为资不抵债而被清算!)

二次收益机会:

虽然我没有找到 stkAAVE 其他的无价格风险的策略,但持有 staAAVE 意味着能够从 Aave 的「安全模块」(Safety Module) 中获取大约 5% APR 收益。

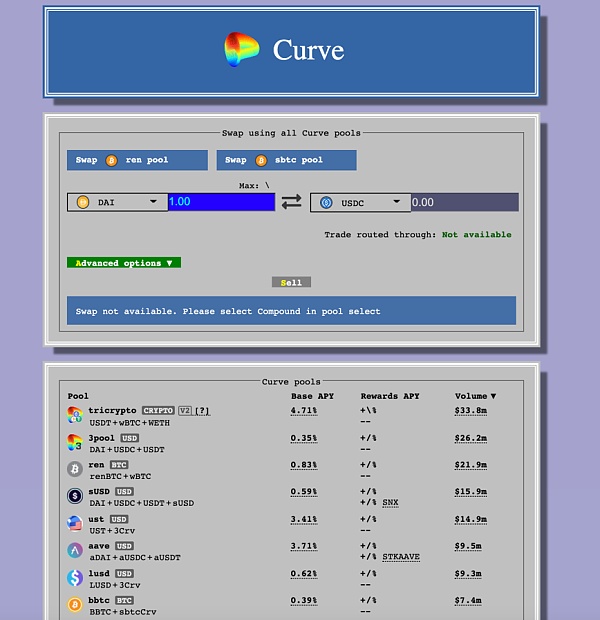

机会#2,Curve: 10-12%

撰文时 Curve 协议中被锁仓的价值超过 92 亿美元,该协议是使用稳定币获得收益的主要场所之一。有些人甚至提出,Curve 这个旨在提供价值类似的资产之间交易的 AMM (自动化做市商) 为收益耕作者们提供了“无风险的利率” (尽管随着 Curve V2 的推出,该平台现在已经支持波动性资产之间的交易),因为这些交易发生「无常损失」的可能性降低,且 LPs 能够赚取包括交易费、CRV奖励以及某些池提供的借款利息甚至其他代币奖励在内的多种收入流。

Curve 目前为稳定币的流动性提供者 (LPs) 提供 24 个不同的稳定币流动性池,这些稳定币池的综合交易费和奖励 APYs 从 3Pool 池的约 2%(3Pool池由 DAI、USDT 和 USDC 组成),到 frax 池的 12%(frax 池允许用户在 3Pool 池和 FRAX 币之间进行交易,FRAX 是一种算法稳定币) 不等。

需要记住的是:哪里有更高的回报,哪里就有相应的风险。frax 池的收益率之所以如此之高,可能是因为该池的 LPs 承担了更多的风险,因为他们在 frax 池中有着 FRAX 这种比 3Pool 中的稳定币更少经过实战考验的稳定币风险敞口。

还需要注意的是,这些 APY 估计值来自于 Curve 界面所显示的范围的最低水平,因为它们并不包含通过「boost」加速器来增加 CRV 奖励 (对此下文将介绍)。

二次收益机会:

Curve Finance 的 17% APY:锁定 CRV 奖励换取 veCRV(即 vote-escrowed CRV,投票托管的CRV),这些 veCRV 可以赚取 Curve 的平台交易费;

Yearn Finance 的 33% APY:将 CRV 奖励存入 Yearn Finance 的 yvBoost 机枪池中以获取 yvCRV 代币 (这是 CRV 在 Yearn 上的一种代币化版本),持有 yvCRV 也能获取 Curve 平台的交易费。

Convex Finance 83% APR:将 CRV 奖励存入 Convex Finance 的 CRV 资金池中以获取 cvxCRV 代币 (这是 CRV 在 Convex 上的一种代币化版本),从而获得 Curve 平台的交易费、CRV 奖励和 CVX 代币。(注:CVX 是 Convex Finance 的本地代币)

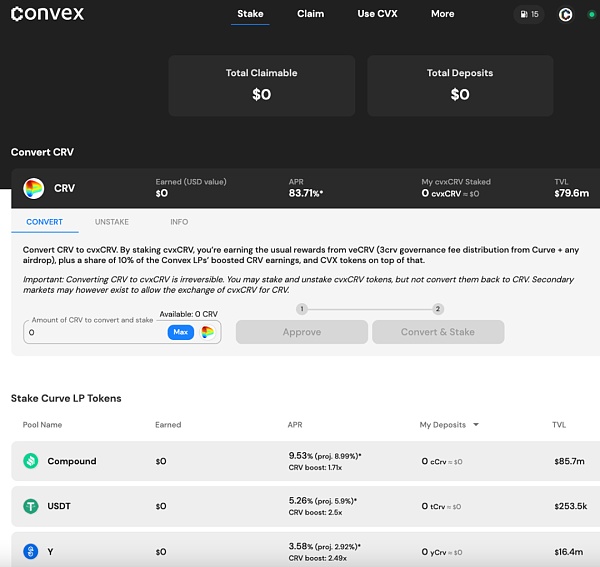

机会#3,Yearn & Convex:20-24%

还记得上文提及的 Curve 的收益率是基于收益范围的最低水平吧?Yearn 和 Convex Finance 是两个通过为用户获取「加速的」(boosted) CRV 奖励来为用户获取该收益范围的更高水平的收益率。

Curve 平台上的流动性挖矿的其中一个值得注意的方面是,持有 veCRV 的 LPs 有权利获得「加速的」(boosted) CRV 奖励,这种奖励的加速根据每个池的流动性和 LP 持有的 CRV 而不同,对于 LP 能够获得的 CRV 奖励起到了成倍增加的作用。比如,2倍加速意味着一个 LP 将赚取的 CRV 奖励将是其他没有加速奖励的人获得的 CRV 奖励的两倍。

Yearn 和 Convex 的作用在于,它们让 Curve 的 LPs 无需持有 veCRV 就能够获得这种加速的奖励。这两个协议会积累并锁定 CRV 代币,从而为那些将币存入它们的 Curve 资金池的 LPs 捕获加速的 CRV 奖励。

这些资金池可以极大地提升回报:比如,Convex 的 crvFRAX 资金池也受益于这种加速,能够使存款人赚取 29% 的 APY,而同一策略下的非加速回报只有 12% APY。

虽然 Yearn 和 Convex 这两个协议提供类似的服务,但由于每个资金池有不同的奖励加速系数,且每个协议采用不同的收费结构,因此 Yearn 和 Convex 的收益有所不同。Convex 只收取 16% 的绩效费 (performance fee),而 Yearn 收取 2% 的管理费和 20% 的绩效费。

二者的另一个关键区别在于,Yearn 会自动将某个机枪池的奖励重新投资到该机枪池的对应投资策略中,而 Convex 以 CRV 和 CVX 代币的形式向 LPs 支付奖励,这需要存款人手动领取。

目前,这两个协议中收益最高的资金池都在 Convex 上,撰文时 Convex 上的 EURS、USDN 和 DUSD 资金池的 APY 分别为 24%、20% 和 20%,但用户在做出决策时要记住,Convex 上手动领取奖励时需要支付 Gas 费用。

重要的是:与直接使用 Curve 相比,Yearn 和 Convex 带来的收益增加也伴随着智能合约风险的增加。

二次收益机会:

Convex Finance 的 52% APR:质押 CVX 代币来赚取 cvxCRV 奖励;

Convex Finance (上面收益的延续) 83% APR:质押 cvxCRV 以赚取 CRV、3Crv (Curve交易费)

Polygon 上的最佳稳定币收益

现在让我们从以太坊主链跨桥至 Polygon (以太坊侧链),看看 Polygon 上丰富的各种机会!记住,更高的回报=更高的风险。

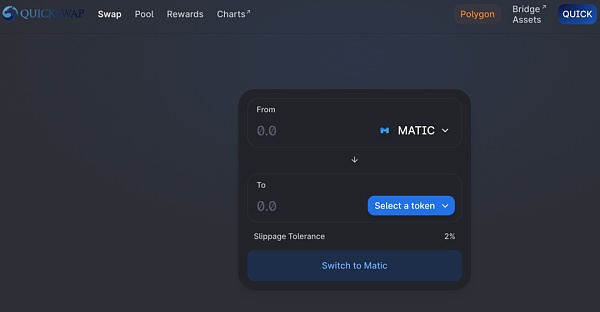

机会#1,QuickSwap & SushiSwap:10-15%

QuickSwap 和 SushiSwap 是 Polygon 上最大的两个去中心化交易所 (DEX),二者的总流动性超过 15 亿美元,日交易量超过 2-2.5 亿美元。

这两个协议都是 Uniswap V2 的分叉,都有稳定币交易对池和相应的流动性激励机制。这可能会让经验丰富的 DeFi 用户感到意外,因为与 Curve 或 Uniswap V3 相比,这种 AMM 模型没有用于在以太坊 L1 上的稳定币兑换,因为这些交易的滑点较大。

虽然这两个 DEXs 的策略是相同的,但根据交易量和回报的构成,二者的回报是不同的。

对于 QuickSwap 而已,为 DAI/USDT、USDC/USDT、USDC/DAI 和 MAI/USDC 稳定币交易对提供流动性将能够赚取该池产生的交易费和 QUICK 代币奖励。

而对于 SushiSwap,DAI/USDC 和 USDC/USDT 这两个交易对的 LPs 将被奖励 SUSHI 代币、MATIC 代币以及交易费奖励。(注:MATIC 是 Polygon 链的本地代币)

尽管这两个 DEXs 的收益率会波动,但目前收益率最高的交易对都在 QuickSwap 上面,该平台上的 MAI/USDC、DAI/USDC 和 DAI/USDT 交易对产生的收益分别是 15%、10% 和 10%。

二次收益机会:

QuickSwap:在 QuickSwap 上质押 QUICK 代币,将以 dQUICK 代币的形式赚取 0.04% 的协议交易费。

Aave 的 5% APY:将 MATIC 代币存入 Aave 赚取借款利率和更多的 MATIC 代币奖励;

Pickle Finance 的 43% APY:将 QuickSwap 上的 MAI/USDC 池的 LP token,也即 QLP,存入 Pickle Finance 的代币池 (称为“jars”) 以复利收益,同时获取 PICKLE 代币和 MATIC 代币奖励。

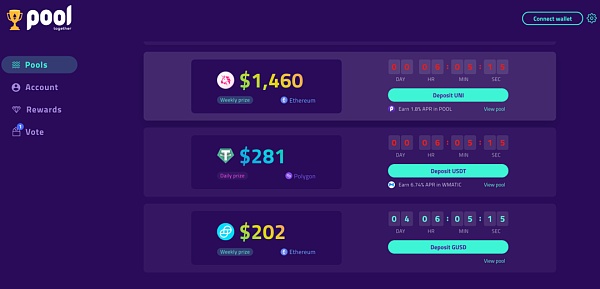

机会#2,PoolTogether:7-10%

无损彩票 PoolTogether 是以太坊 L1 的另一个热门项目,它已经在 Polygon 上面推出激励性的 USDT 奖金池:将 USDT 存入该奖金池的参与者除了有机会把大奖带回家,所有存款人都可以获得 MATIC 代币奖励,目前利率在 7-10% 之间。

这可能是一个被 Polygon 上的收益耕作者们忽视的机会,因为该项目的 USDT 池目前只拥有 840 万美元的存款 (这个数字要比 Aave 在 Polygon 上线的流动性池中的 5.05 亿美元存款少了 82 倍)。此外,相比于直接将资产存入 Polygon 上的 Aave 池,PoolTogether 的这种 MATIC 代币收益只增加了一层智能合约风险。

二次收益机会::

Aave 上的 5% APY:将 MATIC 存入 Aave 在 Polygon 上的 MATIC 市场中赚取借款利息和更多的 MATIC 奖励。

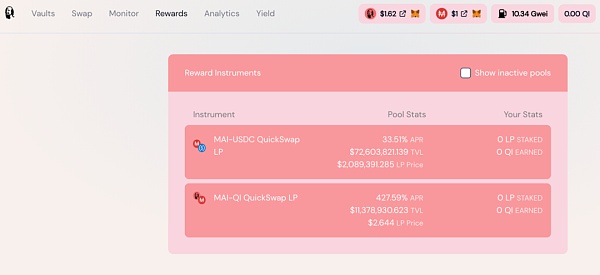

机会#3,Qi DAO:25-30%

Qi DAO 是一个 Polygon 原生的稳定币协议。该系统的功能与 Liquity 协议类似,用户可以存入资产 MATIC,然后作为抵押品铸造稳定币MAI (最近该团队刚刚将其稳定币的名称从 miMATIC 改为 MAI),而且无需支付利息。

该项目已经成长为 Polygon 中最大的 DeFi 应用之一,当前超过 1,150 万 MATIC 锁定在该协议的资金库中,当前其稳定币 MAI 的流通供应超过了 5900 万美元。

目前该协议为向 QuickSwap 上的 MAI/USDC 交易对的 LPs 提供 QI 代币奖励 (注:QI 代币是 Qi DAO 协议的治理代币)。此外,该交易对的 LPs 可以将他们的 LP token,也即 QLP,质押 (stake) 到 Qi DAO 界面上的「Rewards」功能中,赚取的 APY 在 25-30% 之间波动。

需要注意的是,当用户质押他们的 LP token 时,将需要支付 0.5% 的押金费。因此,重要的是要记住,在你的耕作收益超过这笔 0.5% 的押金费之前,你是处于亏损状态的。

二次收益机会:

Qi DAO:质押你的 QI 代币以赚取一部分的还款费用 (即将上线)

总结

当前仍然有很多不同的机会可以在稳定币上获得高收益,尽管这些收益比我们已经习惯的要低。更好的是,其中大多数都提供代币激励,这些代币可以存入不同的策略中以进一步增加回报。

当农民 (即收益耕作者) 们正处于一个残酷的冬天时,很明显并不是所有的作物都枯萎了。对于那些花时间做研究的人来说,仍然有很多收获。

继续阅读与本文标签相同的文章

DHSP依托分布式算力协议打造算力流通网络

-

HF RealX成功通过CertiK和MetaTrust审计,树立区块链安全新标杆

2024-12-06栏目: 7x24快讯

-

红魔币与股权NFT最新动态

2024-12-04栏目: 7x24快讯

-

HF RealX融通链成功上线,开启真实世界资产代币化新时代

2024-11-24栏目: 7x24快讯

-

Kava宣布上线Memecoin Launchpad平台HARD.fun

2024-11-22栏目: 7x24快讯

-

BingX 危機持續發酵,代理反水與使用者資產問題全面暴露

2024-11-22栏目: 7x24快讯

发表评论 已发布 0 条